Romania a avut, pe ansamblul ultimilor 10 ani, o evolutie economica pozitiva din perspectiva dinamicii produsului intern brut. O perspectiva asupra acestei dinamici ne-o ofera datele publicate de Eurostat, care indica o crestere a produsului intern brut exprimat in euro la preturi curente de piata de la circa 131,8 miliarde euro in 2011 pana la aproximativ 240,2 miliarde de euro in 2021, adica peste 82%, comparativ cu aproximativ 27% la nivel agregat pentru cele 27 de state membre ale Uniunii Europene si respectiv, 25% pentru cele 19 state membre ale zonei euro. In acelasi interval de timp, economiile statelor din zona au avut la randul lor rate semnificative de crestere, dar mai reduse prin comparatie cu Romania: circa 51% in Ungaria si Polonia, 64% in Bulgaria si 45% in Cehia. Chiar si in anii de criza 2020 si 2021, economia romaneasca s-a dovedit surprinzator de rezistenta in raport cu asteptarile si in comparatie cu evolutiile la nivel regional.

Romania a avut, pe ansamblul ultimilor 10 ani, o evolutie economica pozitiva din perspectiva dinamicii produsului intern brut. O perspectiva asupra acestei dinamici ne-o ofera datele publicate de Eurostat, care indica o crestere a produsului intern brut exprimat in euro la preturi curente de piata de la circa 131,8 miliarde euro in 2011 pana la aproximativ 240,2 miliarde de euro in 2021, adica peste 82%, comparativ cu aproximativ 27% la nivel agregat pentru cele 27 de state membre ale Uniunii Europene si respectiv, 25% pentru cele 19 state membre ale zonei euro. In acelasi interval de timp, economiile statelor din zona au avut la randul lor rate semnificative de crestere, dar mai reduse prin comparatie cu Romania: circa 51% in Ungaria si Polonia, 64% in Bulgaria si 45% in Cehia. Chiar si in anii de criza 2020 si 2021, economia romaneasca s-a dovedit surprinzator de rezistenta in raport cu asteptarile si in comparatie cu evolutiile la nivel regional.Acest parcurs favorabil a fost insa umbrit de o serie de dezechilibre structurale cronice care s-au deteriorat in timp, iar in ultimii doi ani au fost amplificate suplimentar de socuri externe, in special de pandemia de coronavirus si de impactul tensiunilor geopolitice asupra pietelor de materii prime si energie. Sunt pe deplin justificate ingrijorarile si discutiile ample privind nivelul ridicat al deficitului bugetar si al soldului negativ al contului curent.

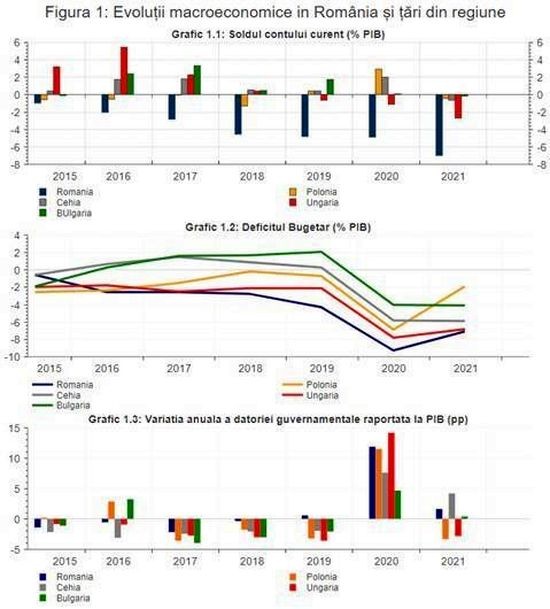

Incepand cu anul 2015, Romania s-a evidentiat negativ in regiune printr-o amplificare persistenta a deficitului de cont curent in conditiile in care in perioada 2015-2019 celelalte state cu care ne comparam in mod uzual au consemnat excedente de cont curent sau in cel mai rau caz solduri negative de amploare redusa, in jurul a 1% (Figura 1, primul din cele trei grafice suprapuse). In cazul Romaniei, deficitul contului curent a atins aproximativ 2% in 2016 si apoi a accelerat progresiv pana la circa 4,8% in 2019, an in care Polonia, Cehia si Bulgaria au consemnat excedente, iar Ungaria a avut un deficit de sub 1%. Chiar si in primul an al pandemiei, cand deficitul de cont curent al Romaniei s-a adancit la aproape 5% din PIB, Polonia, Cehia si Bulgaria au continuat sa consemneze excedente, iar deficitul de cont curent al Ungariei a continuat sa se plaseze in jurul valorii de 1%. Anul trecut, pe fondul socurilor presiunii in crestere de pe pietele materiilor prime si energiei, din esantionul de tari amintit doar Ungaria a consemnat o deteriorare mai semnificativa a soldului contului curent, in vreme ce pentru Romania deficitul acestuia a urcat la aproximativ 7%.

Din perspectiva echilibrului fiscal, al doilea grafic din Figura 1 arata ca intre 2015 si 2018 toate tarile amintite, inclusiv Romania, s-au mentinut in limita europeana conturata de Pactul de stabilitate si crestere, respectiv au consemnat un deficit bugetar de cel mult 3% din PIB. Graficul arata ca in Cehia, Bulgaria si Polonia s-a reusit chiar o semnificativa consolidare bugetara. In 2019 insa, situatia s-a deteriorat pentru o parte dintre tarile amintite, inclusiv pentru Romania care a consemnat o amplificare a deficitului bugetar la peste 4%, in contrast cu celelalte tari amintite, care au reusit sa se mentina in interiorul limitei de 3%. Asadar, asa cum s-a mai scris, socul pandemic ne-a gasit intr-o pozitie mult mai vulnerabila comparativ cu celelalte tari din regiune, astfel ca, urmare a efectelor crizei pandemice, in 2020 am avut cel mai amplu deficit de cont curent din regiune. In anul 2021, Romania a reusit totusi o corectie favorabila mai ampla decat cea a Ungariei, insa nu atat de ambitioasa ca cea a Poloniei, care a trecut la un deficit de sub 2%.

Ca o consecinta directa a evolutiilor bugetare, vedem tot in Figura 1, in cea de-a treia sectiune, ca pe parcursul anilor 2018 si 2019, cand toate celelalte tari amintite inregistrau o scadere a poverii datoriei publice exprimate ca pondere in PIB, pe fondul cresterii economice robuste si a efortului mentinerii deficitului bugetar in limitele prevazute de tratatele europene, pentru Romania aceasta s-a mentinut in linii mari nemodificata, in pofida cresterii economice semnificative.

Am putea spune ca, din perspectiva vulnerabilitatilor reprezentate de nivelul ridicat al deficitului bugetar si de cresterea poverii datoriei publice, imaginea de mai sus arata ca in anii 2018 si 2019 nu s-a reusit ajustarea acestora.

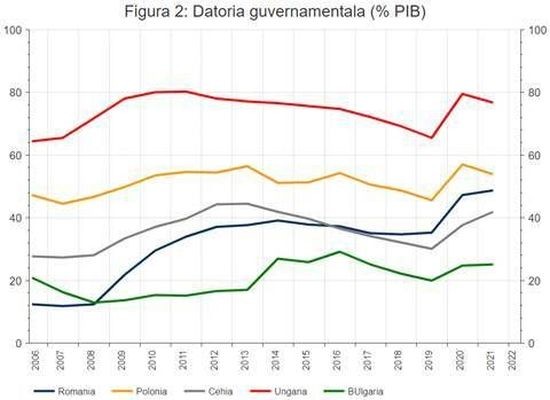

Figura 2 arata ca Romania trebuie sa actioneze prompt pentru a curba dinamica datoriei ca pondere in PIB, altminteri risca in scurt timp sa depaseasca Polonia care a trecut deja printr-o corectie semnificativa in 2021, gratie consolidarii fiscale si care a dovedit in perioada 2013-2019, asa cum se vede si pe grafic, ca este capabila sa mentina un mai bun echilibru macroeconomic din aceasta perspectiva.

Un eventual esec in gestionarea acestei situatii ne va conduce probabil in cativa ani la o inversare de pozitii similara celei care a avut loc intre Romania si Cehia in 2016, vizibila si in Figura 2. Numai ca de data aceasta, daca vom depasi Polonia ca pondere a datoriei publice in PIB, consecintele ar putea fi mai serioase, avand in vedere faptul ca economia poloneza este de peste doua ori mai mare si mult mai bine plasata din perspectiva perceptiei pe pietele financiare internationale. De aceea, un astfel de eveniment ar avea probabil consecinte negative semnificative in cazul pozitiei noastre pe aceste piete.

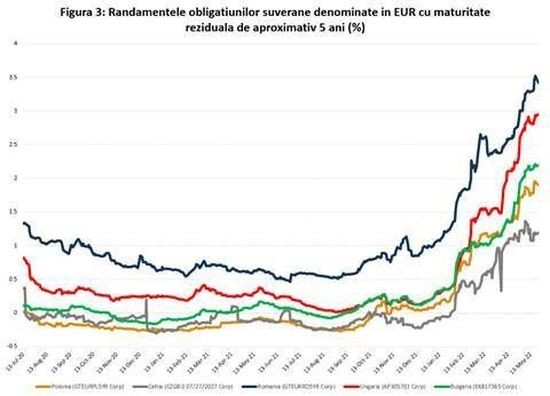

Din perspectiva mentionata mai sus, este relevant sa observam ca deja de o buna perioada de timp Romania se confrunta cu nivelul cel mai ridicat din regiune al randamentelor pentru emisiunile de obligatiuni de stat denominate in euro (in cazul de fata pentru maturitatea de 5 ani), deci implicit cu cel mai ridicat cost al datoriei externe nou emise de sectorul public.

In perioada in care randamentele instrumentelor cu venit fix se plasau la un nivel foarte redus, apropiat de zero, aceste diferente contau mai putin in echilibrul macroeconomic general, fiind de mai putin de un punct procentual.

De exemplu, asa cum se observa mai jos (Figura 3), in iunie 2021, cand Polonia si Cehia se puteau imprumuta in euro pe cinci ani platind randamente usor negative, Romania avea pentru emisiuni similare de datorie un cost de circa jumatate de punct procentual pe an.

Odata cu cresterea generala a ratelor dobanzilor pe pietele internationale, alimentate de amplificarea riscurilor si a asteptarilor privind inflatia, aceste diferente devin tot mai semnificative. Tot in Figura 3 de mai sus vedem ca in aceasta perioada obligatiunile de stat in euro pe cinci ani emise de Romania se tranzactioneaza la randamente de aproape 3,5% pe an fata de putin peste 1% in cazul Cehiei si respectiv, putin peste 2% in cazul Poloniei. Un ecart de peste 1 punct procentual nu este putin in conditiile in care stocul datoriei publice a crescut semnificativ pe parcursul anului 2020, in contextul eforturilor de gestionare a efectelor pandemiei si a continuat sa creasca si in 2021, chiar daca intr-un ritm mai atenuat.

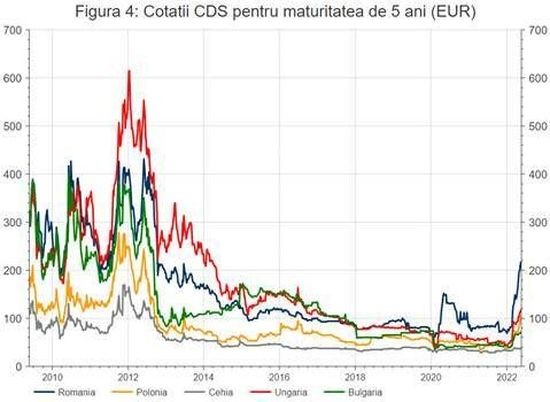

O buna imagine a perceptiei mai nefavorabile a investitorilor fata de datoria emisa de Romania comparativ cu cea emisa de alte state din regiune este zugravita si de graficul din Figura 4, care arata ca o schimbare negativa majora a perceptiei investitorilor fata de riscul de credit aferent obligatiunilor suverane emise de Romania a avut loc spre finalul anului 2018. Vorbim asadar exact de acea perioada 2018 - 2019 care se evidentia atat de clar, tot din perspectiva negativa, si in graficele anterioare referitoare la evolutia deficitului bugetar, a deficitului de cont curent si a datoriei publice.

Astfel, graficul de mai jos arata ca pe parcursul anilor 2018 si 2019 costul asigurarii la riscul de neplata pentru obligatiunile pe cinci ani ale Romaniei a urcat clar peste cel aferent titlurilor similare emise de Bulgaria si Ungaria, pentru prima data din 2014. Ulterior s-a mentinut la niveluri marginal superioare tuturor celor aferente celorlalte tari din regiune cu care ne comparam. In ultimii doi ani, respectiv imediat dupa socul pandemic initial din martie 2020 si pana in prezent, acest ecart nefavorabil pentru Romania s-a amplificat semnificativ, mai ales in ultimele luni.

Daca acceptam ca pretul acestor instrumente de asigurare pentru riscul de credit sunt relevante din perspectiva perceptiei investitorilor si coroborand cu datele prezentate anterior privind evolutia costului indatorarii suplimentare pe pietele externe, vedem ca devin tot mai oportune actiuni coerente si ferme pentru ameliorarea asteptarilor investitorilor fata de evolutia viitoare a echilibrelor macroeconomice ale Romaniei.

Sigur ca foarte importanta in aceasta ecuatie a credibilitatii este si structura datoriei: ponderea datoriei interne si a celei externe, respectiv ponderea datoriei pe termen lung si a celei pe termen scurt si mediu. Din aceasta perspectiva, Romania a reusit in ultimii ani ca printr-un bun management sa obtina o structura favorabila a datoriei totale. Totusi, costurile noilor emisiuni de obligatiuni pe piata interna au crescut si ele, asa cum au crescut pentru toate tarile din zona pe fondul evolutiei ascendente a inflatiei si a dobanzilor pe pietele monetare locale. Astfel, costul rostogolirii datoriei existente a devenit in sine un efort bugetar semnificativ pentru toate tarile din zona, inclusiv pentru Romania, asadar cu atat mai mult ritmul indatorarii suplimentare trebuie incetinit pe cat posibil, iar asta nu se poate realiza altfel decat printr-o consolidare fiscala semnificativa si durabila.

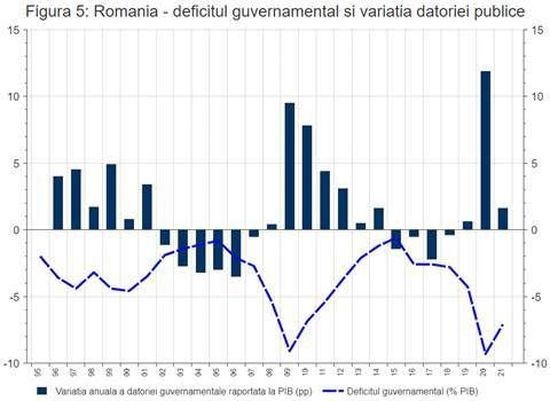

Vedem in Figura 5 de mai jos ca Romania a mai reusit si in trecut sa reduca ponderea datoriei publice in PIB, de o maniera consistenta si cu consecventa, in perioada 2002-2006, ca un efect combinat al efortului de consolidare macroeconomica ce a precedat aderarea la Uniunea Europeana si al evolutiei economice in general favorabile anterioare declansarii crizei financiare globale in a doua parte a anului 2007.

Au urmat anii 2008 - 2013, in care au predominat efectele crizei financiare globale si ale crizei datoriilor suverane din unele tari europene, ani care in Romania au fost caracterizati initial de deficite guvernamentale ample, iar ulterior de un efort anevoios de consolidare fiscala in conditii de evolutie economica sub potential. Insa, odata ce echilibrul fiscal a fost readus in limita Pactului european pentru stabilitate si crestere, efectul pozitiv asupra evolutiei datoriei publice a devenit din nou vizibil, anii 2015 - 2017 fiind pe ansamblu ani de reducere a poverii datoriei masurate ca pondere in PIB, asa cum observam mai sus.

Revenind la situatia actuala, nu putem ignora problema cu totul deosebita a deteriorarii concomitente a echilibrului bugetar si a soldului contului curent. Teoria (ipoteza) deficitelor gemene a fost mult analizata in perioada anilor `80, cand Statele Unite ale Americii s-au confruntat pentru o perioada semnificativa de timp cu agravarea simultana a situatiei bugetare si a deteriorarii contului curent.

Din perspectiva teoretica, chiar ecuatiile specifice sistemului conturilor nationale ne ofera factorii macroeconomici determinanti pentru fluctuatiile soldului contului curent. La acestea se adauga teoria absorbtiei produsului national brut si legatura sa cu balanta de plati (Alexander, 1952), modelul IS-LM-BoP (Mundell-Fleming, 1962-1963) si completarile propuse ulterior ca urmare a relaxarii unor ipoteze initiale considerate neconcordante cu realitatea sau a adaptarii la conditii economice specifice (ex. Dornbusch, 1976).

Desi subiectul este amplu discutat de economisti de prestigiu, concluziile privind existenta unui anumit nivel de interdependenta intre evolutia deficitului bugetar si a deficitului de cont curent nu sunt intotdeauna in deplina concordanta, din perspectiva rezultatelor cercetarilor empirice:

• Unii autori (Islam, 1998; Salvatore, 2006; Rault & Afonso, 2009) au gasit in datele analizate o legatura aparent cauzala a impactului deficitului fiscal asupra deficitului extern, asadar confirmand ipotezele teoriilor Mundell-Fleming si keynesiene.

• Alti autori (Anoruo si Ramchander, 1998; Marinheiro, 2008 si Stiglitz, 2010), au observat si existenta unei relatii inverse, pornind de la deficitul extern catre cel intern. Aceasta relatie opusa este de altfel regasita in literatura de specialitate sub denumirea "current account targeting", urmand unui articol de referinta publicat de Summers in 1988, care arata ca deteriorarea contului curent ar putea, in anumite conditii, diminua cresterea economica si indirect reduce veniturile fiscale, ceea ce ar putea conduce la cresterea deficitului bugetar, ceteris paribus.

• Exista studii care arata insa ca legatura intre cele doua deficite ar putea fi de natura bidirectionala. Astfel, Feldstein si Horioka (1980) au observat ca investitiile si economiile sunt corelate semnificativ si acest lucru duce la bi-cauzalitate intre cele doua variabile. Rezultate empirice similare au fost obtinute ulterior si de Kalyoncu (2007).

• Lista tuturor combinatiilor posibile de concluzii pornind de la date empirice este completata de o serie de autori care nu au gasit nicio relatie de cauzalitate intre cele doua deficite (Garcia & Ramajo, 2004; Michalski, 2009), ceea ce este in concordanta cu echivalenta ricardiana, care postuleaza ca bugetul si deficitele de cont curent nu sunt interdependente (numit si efectul Ricardo-Barro, considerat insa ca ar avea la baza ipoteze nerealiste privind functionarea pietelor de capital, abilitatea indivizilor de a economisi si a se imprumuta, sau disponibilitatea acestora de a economisi pentru plata unor taxe viitoare mai mari; acest efect a fost infirmat de observatiile empirice in SUA anilor 1976-1985, dar ar putea explica partial unele evolutii din state europene in perioada ulterioara crizei financiare globale si a crizei datoriilor suverane).

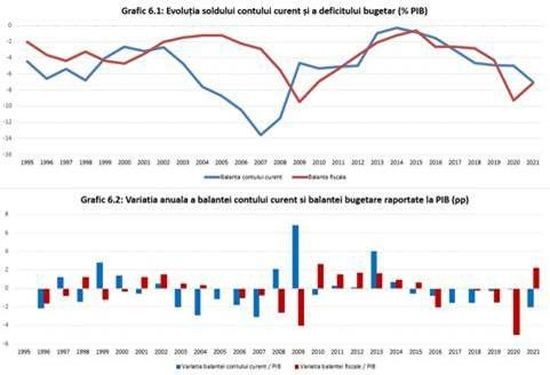

Dincolo de aceste controverse, pentru analiza noastra este relevant sa constatam o serie de evolutii particulare in cazul Romaniei. Astfel, observam in primul grafic din Figura 6 o aparenta sincronizare pe termen mediu a celor doua deficite, ca tendinta generala pe parcursul unor perioade mai lungi de timp. Vedem asadar ca in ultimii 20 de ani am parcurs succesiv un ciclu de adancire a deficitelor, urmat de unul de consolidare si ulterior o noua agravare pe parcursul perioadei 2015-2021. In al doilea grafic din Figura 6 se observa insa ca tendinta comuna vizibila in linii mari de-a lungul ciclurilor manifestate pe durata mai multor ani nu poate fi confirmata neaparat pentru fiecare dintre anii calendaristici aferenti perioadelor respective. Aceasta observatie in cazul Romaniei confirma abordari mai recente ale unor economisti, care aleg sa se concentreze asupra particularitatilor unor perioade si tari sau pe grupuri mai mici ori specifice de tari (Algieri, 2013; Sinicakova et al., 2017).

Abordarea de la cauza la efect este de fapt un demers util pentru a vizualiza mai larg si mai clar unde avem nevoie sa actionam. Trebuie sa alegem sa tratam cauza acestor dezechilibre, iar datele de mai sus arata ca in buna masura deficitul bugetar este o cauza pentru dinamica nefavorabila a datoriei si a soldului contului curent. Intr-un sistem complex, cauzele pot fi un intreg manunchi, dar odata ce am identificat cu certitudine o cauza semnificativa, este contraproductiv sa nu actionam asupra sa de indata, preferand intai sa ne canalizam eforturile spre depistarea si testarea altor cauze posibile si probabile, al caror efect de transmisie este mai complex si mai dificil de estimat. Este greu de crezut ca vom reusi sa descoperim un tratament mai usor de administrat, vulnerabilitatile macroeconomice fiind, din pacate, mereu dificil de corectat si implicand efort pentru administrarea lor coerenta, indiferent pe ce cai s-ar face, presupunand ca ar exista alternative. In mod evident, este necesar sa crestem veniturile bugetare, intr-un moment in care, asa cum s-a mai apreciat, structura cheltuielilor este aproape complet lipsita de flexibilitate si prin urmare greu de ajustat in timp util pentru curbarea tendintelor nefavorabile anterior amintite.

Economia romaneasca a evoluat semnificativ in dimensiuni si complexitate in ultimele trei decenii. Statutul de economie de piata deschisa spre exterior si de dimensiune relativ mica, membra a pietei unice din cadrul Uniunii Europene, face ca legaturile de cauzalitate dintre diferite variabile macro-financiare precum si raspunsul la modificarea conditiilor externe sa nu fie deloc simplu de anticipat sau de prognozat, mai ales pe termen scurt spre mediu.

De aceea, dar si ca urmare a socurilor externe care se succed si se suprapun, deciziile privind adaptarea mixului de politici se iau in conditii de incertitudine sporita. Poate astazi mai mult ca oricand este necesar sa nu pierdem din vedere principiile ce se regasesc in trunchiul comun al multora dintre variantele contemporane mai sofisticate ale teoriei economice clasice. Tocmai de aceea, mi se pare plin de inteles si relevant pentru situatia noastra actuala ceea ce scria Adam Smith (1776) cu secole in urma: "Singurul buget corect este un buget echilibrat", care, in conditiile actuale dominate de incertitudine, trebuie sa tina cont de o programare multianuala pe obiective strategice clare.

*** Autor: Leonardo Badea, vicepresedintele Bancii Nationale a Romaniei