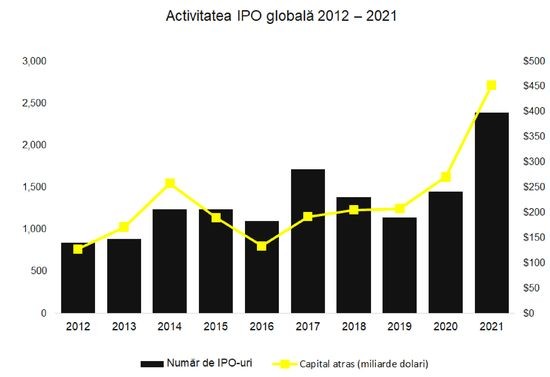

In contextul unui mediu economic incert care a dominat in 2021, piata IPO globala a avut un an exceptional, doborand in mod constant recorduri atat in privinta volumului, cat si a valorii tranzactiilor, pana in trimestrul al IV-lea (T4). In ultimul trimestru, perspectivele incep sa se schimbe odata cu aparitia variantei Omicron a virusului Covid-19, a persistentei tensiunilor geopolitice si a cresterii volatilitatii pietelor. Per total, in 2021 s-au inregistrat 2.388 de tranzactii care au atras capitaluri in valoare de 453,3 miliarde de USD, in crestere cu 64% si, respectiv, 67% fata de anul anterior, conform raportului EY Global IPO Trends Report 2021.

In contextul unui mediu economic incert care a dominat in 2021, piata IPO globala a avut un an exceptional, doborand in mod constant recorduri atat in privinta volumului, cat si a valorii tranzactiilor, pana in trimestrul al IV-lea (T4). In ultimul trimestru, perspectivele incep sa se schimbe odata cu aparitia variantei Omicron a virusului Covid-19, a persistentei tensiunilor geopolitice si a cresterii volatilitatii pietelor. Per total, in 2021 s-au inregistrat 2.388 de tranzactii care au atras capitaluri in valoare de 453,3 miliarde de USD, in crestere cu 64% si, respectiv, 67% fata de anul anterior, conform raportului EY Global IPO Trends Report 2021. 2021 a debutat cu lansarea vaccinurilor impotriva Covid-19, cu o redresare a economiilor globale si cu ample lichiditati pe piata, generate de programele guvernamentale de stimulare a economiei, care au adus optimism pe pietele IPO globale. T4 2021 a fost cel mai activ al patrulea trimestru in functie de numarul de tranzactii dupa T4 2007, inregistrand o crestere de 16% a volumului tranzactiilor IPO (621) si de 9% a valorii acestora (112,2 miliarde de USD) fata de perioada similara a anului 2020.

Toate pietele globale au crescut atat in functie de numarul de tranzactii, cat si de valoarea acestora, dar bursele din regiunea Europa, Orientul Mijlociu, India si Africa (EMEIA) au generat cea mai mare crestere, cu o majorare de 158% a volumului tranzactiilor (724) si de 214% a capitalurilor atrase (109,4 miliarde de USD). Si pe continentul american activitatea a fost intensa, incheind anul cu 528 de tranzactii IPO, care au atras capitaluri in valoare de 174,6 miliarde de USD, reprezentand cresteri de 87% si, respectiv, 78%. Regiunea Asia-Pacific a inregistrat o crestere relativ modesta, cu 1.136 de IPO-uri (majorare de 28%) in valoare totala de 169,3 miliarde de USD (crestere de 22%).

"In 2021, pietele de capital au oferit randamente puternice, iar activitatea investitionala la Bursa de Valori Bucuresti s-a mentinut intr-un mediu economic incert, generat de pandemie si de factorii politici. Pe17 decembrie, capitalizarea totala a pietei pe segmentul principal al Bucharest Sock Exchange a atins 44 de miliarde EUR, in timp ce randamentele brute YTD ale indicelui BET au depasit 27%. 2021 a marcat un an record pentru listarea de actiuni si obligatiuni. Obligatiunile corporative au predominat in acest an, inregistrandu-se 29 de emisiuni de obligatiuni in valoare totala de 932,5 milioane EUR. BCR si Raiffeisen Bank au lansat cele mai mari emisiuni (de 425,5 milioane EUR, respectiv 326,6 milioane EUR), urmate de Autonom cu 48 milioane EUR, Agricover Holding si Libra Internet Bank cu 40 milioane EUR fiecare. Anul a adus 23 de listari de actiuni, dintre care trei IPO-uri pe piata principala, in valoare totala de 185,2 milioane EUR: Transport Trade Services (TTS) pentru 58,5 milioane EUR, One United Properties (ONE) pentru 52,6 milioane EUR si Aquila Part Prod Com ( AQ) pentru 74,1 milioane EUR. Interesul pentru listarea pe segmentul alternativ, AeRO, a fost, de asemenea, ridicat. Au avut loc 20 de lansari care au totalizat 48,6 milioane EUR. Tehnologia, produsele de larg consum si retailul au fost principalele sectoare pentru activitatea IPO", a declarat Andrei Eftimie, Partener Asociat, Capital Debt Advisory, Strategie si Tranzactii, EY Romania.

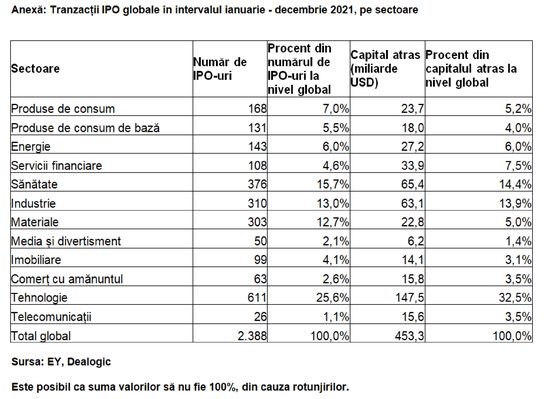

La nivel mondial, sectorul tehnologiilor a inregistrat cele mai multe tranzactii IPO (611) pentru al saselea trimestru consecutiv si cea mai mare valoare a tranzactiilor (147,5 miliarde de USD) pentru al saptelea trimestru consecutiv. Sectorul sanatatii s-a clasat pe locul al doilea ca numar si valoare a tranzactiilor, cu 376 de IPO-uri in valoare de 65,4 miliarde de USD. La mica distanta, industria ocupa urmatorul loc in top, cu 310 IPO-uri in valoare de 63,1 miliarde de USD.

Pietele IPO din EMEIA au inregistrat cea mai mare crestere anuala

In conditiile unui mediu pozitiv care a asigurat antreprenorilor randamente bune si riscuri mici, bursele din EMEIA au avut performante extraordinare, inregistrand cea mai mare rata de crestere dintre cele trei regiuni, cu o majorare de 158% a numarului de IPO-uri (724 de tranzactii) si de 214% a valorii acestora (109,4 miliarde de USD). Persistenta valurilor de infectii cu Covid-19 si perturbarile lanturilor de aprovizionare ar putea sa aduca unele riscuri odata cu intrarea in primul trimestru al anului 2022.

In Europa s-au inregistrat 485 de IPO-uri (crestere de 154%), care au atras capitaluri in valoare de 81,1 miliarde de USD (crestere de 195%). Si Orientul Mijlociu si Africa de Nord (MENA) au inregistrat cresteri semnificative, volumul si valoarea tranzactiilor majorandu-se cu 205% si, respectiv, 281% (113 IPO-uri in valoare de 11 miliarde de USD). Pe masura ce economiile din aceste regiuni isi revin, pretul petrolului ramane favorabil si companiile cu fundamente solide continua sa atraga interesul investitorilor. In India, activitatea IPO in 2021 a crescut cu 156% ca numar de tranzactii si cu 314% ca valoare a tranzactiilor fata de anul precedent (110 IPO-uri in valoare de 16,9 miliarde de USD). Si activitatea din Regatul Unit a ramas puternica, inregistrand o crestere de 223% a volumului tranzactiilor (97 de IPO-uri) si de 81% a valorii acestora (21,2 miliarde de USD).

Optimismul, lichiditatile si vaccinurile impotriva Covid-19 au adus un an de referinta pentru continentul american

Regiunea Americii a inregistrat un an cu rezultate excelente, alimentate de nivelul redus al ratelor dobanzii, de lichiditatea ridicata, de entuziasmul de pe pietele de capital, de atitudinea pozitiva a consumatorilor si de optimismul general produs de lansarea vaccinurilor impotriva Covid-19 in unele tari. Per total, in aceasta regiune au avut loc 528 de tranzactii IPO, cu o valoare de 174,6 miliarde de USD, in crestere cu 87% si, respectiv, 78%. Sanatatea a ramas principalul sector al regiunii ca numar de tranzactii, inregistrandu-se 172 de IPO-uri in valoare de 32,2 miliarde de USD, dar sectorul tehnologiilor a fost principalul performer in materie de valoare a tranzactiilor, inregistrand 152 de tranzactii in valoare de 72,2 miliarde de USD.

Piata IPO din SUA se mentine la un nivel de intensitate ridicat, in contextul in care se preconizeaza ca 2021 va fi cel mai activ an din istoria de 21 de ani a acestui raport, inregistrandu-se 416 tranzactii IPO in valoare de 155,7 miliarde de USD, ceea ce reprezinta o crestere de 86% si, respectiv, 81% fata de anul anterior. Ofertele publice initiale prin intermediul societatilor vehicul investitional (SPAC) au fost in prim plan pe bursele din SUA in 2021, unde s-au inregistrat mai multe astfel de tranzactii decat IPO-urile traditionale. SPAC-urile au demonstrat o rezilienta remarcabila si probabil SUA va continua sa domine in acest segment.

Regiunea Asia-Pacific inregistreaza cresteri modeste in 2021

Activitatea IPO din regiunea Asia-Pacific a pastrat un ritm constant in 2021, numarul de tranzactii (1.136) si valoarea acestora (169,3 miliarde de USD) crescand cu 28% si, respectiv, 22% fata de anul precedent. Chiar daca aceste cresteri sunt impresionante, raman modeste comparativ cu recordurile inregistrate de activitatea IPO din regiunile America si EMEIA. La nivel de sectoare, tehnologia a avut cel mai mare numar de tranzactii (257) si a atras cele mai multe capitaluri (45,4 miliarde de USD) in intreg anul.

China a inregistrat o scadere a activitatii dupa al treilea trimestru, partial din cauza inaspririi cerintelor de securitate cibernetica din China continentala pentru companiile care urmau sa lanseze IPO-uri transfrontaliere si indeplineau anumite criterii. Aceasta situatie, corelata cu dispozitiile autoritatii de reglementare a bursei si valorilor mobiliare (SEC) din SUA, potrivit carora emitentii straini din SUA trebuie sa respecte normele de inspectie ale SEC si ale Consiliului de supraveghere a contabilitatii intreprinderilor publice (PCOAB), a afectat atitudinea investitorilor si a avut drept rezultat amanarea sau modificarea planurilor unor megatranzactii IPO ale unor companii chineze. Per total, in China s-a inregistrat o crestere de 11% a volumului de tranzactii IPO (593) si de 3% a valorii acestora (122,8 miliarde de USD).

Japonia a generat cel mai mare numar de IPO-uri lansate intr-un singur an din 2006, cu 128 de tranzactii in valoare de 6,8 miliarde de USD in 2021 si cresteri de 38% si, respectiv, 104% fata de anul anterior.

Perspectivele pentru T1 2022: pregatiti-va pentru schimbari, dar valorificati deocamdata cotatiile mari

In ceea ce priveste perspectivele pentru noul an, sunt asteptate schimbari de directie care ar putea accelera sau incetini activitatea IPO, generate de tensiuni geopolitice, riscuri de inflatie si noi valuri si variante ale pandemiei. In pofida acestora, cotatiile relativ ridicate si lichiditatea pietei pastreaza deocamdata deschisa fereastra de oportunitate de pe piata IPO in 2022. Candidatii IPO se pot astepta la o volatilitate crescuta a pietelor si, prin urmare, trebuie sa ramana flexibili si sa aiba un plan de rezerva in ceea ce priveste acoperirea nevoilor de finantare in cazul in care calendarul IPO este amanat.