Ultimii ani au fost marcati de nenumarate discutii si negocieri la nivel international, in incercarea de a se ajunge la un consens cu privire la taxarea economiei digitale.

Ultimii ani au fost marcati de nenumarate discutii si negocieri la nivel international, in incercarea de a se ajunge la un consens cu privire la taxarea economiei digitale.Saptamana trecuta, comunitatea internationala reprezentata de 136 de jurisdictii, care formeaza peste 90% din PIB-ul global, a sustinut Declaratia cu privire la Solutia bazata pe Doi Piloni pentru a adresa provocarile fiscale generate de economia digitala.

Acesta reprezinta un pas important in ceea ce priveste initiativele Organizatiei pentru Cooperare si Dezvoltare Economica (OCDE) cu privire la combaterea erodarii bazei impozabile si transferul profiturilor (BEPS - Base Erosion and Profit Shifting), plan care a inceput inca din 2013.

Astfel, conform celor stabilite prin acest acord, se vor realoca mai mult de 125 miliarde de dolari din profiturile a peste 100 dintre cele mai mari si profitabile multinationale, asigurandu-se astfel ca aceste societati platesc taxe corect, indiferent de locul in care opereaza si genereaza profituri.

Solutia bazata pe cei Doi Piloni va fi prezentata pe 13 octombrie Ministrilor de Finante din grupul G20 la Washington si apoi in cadrul Summit-ului Liderilor grupului G20 din Roma, la finalul lunii octombrie.

Care a fost parcursul acestei initiative in ultima perioada?

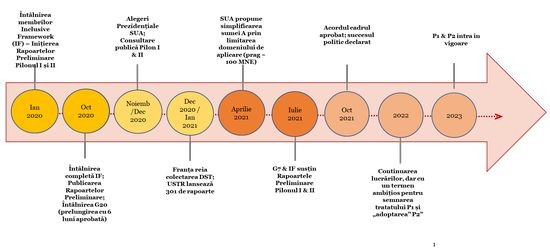

In ianuarie 2020, comunitatea internationala si-a reafirmat angajamentul de a ajunge la un consens si la o solutie viabila in ceea ce priveste provocarile fiscale generate de economia digitala. Astfel, membrii grupului “Inclusive Framework (IF)” si-au manifestat intentia de a ajunge la un acord pana la finalul anului 2020.

In ianuarie 2020, comunitatea internationala si-a reafirmat angajamentul de a ajunge la un consens si la o solutie viabila in ceea ce priveste provocarile fiscale generate de economia digitala. Astfel, membrii grupului “Inclusive Framework (IF)” si-au manifestat intentia de a ajunge la un acord pana la finalul anului 2020.Ulterior, in luna octombrie 2020, membrii IF au avut o intalnire extinsa care s-a finalizat cu publicarea rapoartelor preliminare (Blueprints) cu privire la Pilonul I si Pilonul II, cu un termen de depunere a comentariilor publice pana la data de 14 decembrie 2020.

In perioada urmatoare au avut loc mai multe evenimente care au determinat ajungerea la un consens, in special rezultatele alegerilor prezidentiale din Statele Unite ale Americii („SUA”) si suportul acestora pentru initiativa OCDE. Suportul SUA in realizarea unui acord reprezenta un factor important avand in vedere ca majoritatea companiilor digitale vizate au sediul central in SUA.

Drept urmare, in iulie 2021, grupul G7 a sustinut initiativa OECD IF si s-a angajat la un plan de implementare in octombrie 2021.

Astfel, saptamana trecuta, membrii IF (136 jurisdictii, printre care si Romania) au sustinut Declaratia cu privire la Solutia bazata pe Doi Piloni pentru a adresa provocarile fiscale generate de economia digitala si astfel, au stabilit premisele unui acord inovator de impozitare pentru era digitala.

In continuare, IF isi propune ca in 2022 sa dezvolte Conventia multilaterala prin care se va implementa Pilonul I (Suma A), urmand ca aceasta sa fie propusa spre ratificare cu intrarea in vigoare in 2023. Pilonul II urmeaza sa fie introdus prin lege in 2022, pentru a intra in vigoare in 2023, iar regula privind plata subimpozitata (eng. “Undertaxed payment rule (UTPR)”) sa intre in vigoare in 2024.

Care sunt noutatile fiscale referitoare la economia digitala?

Pilonul I va revolutiona principiului existent de alocare a profiturilor - principiul valorii de piata, pentru economia digitala. Pilonul I va asigura o distributie mai echitabila a profiturilor si a drepturilor de impozitare intre tari cu privire la cele mai mari si mai profitabile companii multinationale. Va realoca unele drepturi de impozitare asupra multinationalelor din tarile lor de origine pe pietele in care desfasoara activitati comerciale si castiga profituri, indiferent daca firmele au o prezenta fizica acolo. Mai exact, intreprinderile multinationale cu vanzari globale peste 20 miliarde euro si profitabilitate peste 10% vor fi acoperite de noile reguli, 25% din profit peste pragul de 10% urmand sa fie realocat pe piata jurisdictii.

Noua metoda de alocare a profiturilor se va baza pe doua elemente: Suma A si Suma B.

Suma A se refera la profitul care urmeaza a fi realocat in baza unei noi reguli de “nexus”, care presupune determinarea unui test privind existenta unei activitati semnificative sustenabile in lipsa prezentei fizice. Acest test va reprezenta companiile care realizeaza venituri de peste 1 milion de Euro de pe piata jurisdictiei vizate (pentru tarile cu un PIB sub 40 miliarde de Euro, acest prag va fi de 250.000 de Euro). Astfel, 25% din profitul rezidual definit ca profitul in exces a 10% din veniturile companiilor multinationale vizate, va fi realocat catre jurisdictiile de pe piata carora se vor genera aceste venituri (eng. „market jurisdictions”), utilizand regula de “nexus”.

Suma B se refera la profiturile generate de activitatile de marketing si distributie de baza. Se urmareste o simplificare a aplicarii principiului valorii de piata in ceea ce tine aceste activitati. OCDE isi propune sa finalizeze reglementarile propuse in ceea ce tine Suma B pana la finalul anului 2022.

In cadrul Pilonului I, se asteapta ca castigurile din veniturile tarilor in curs de dezvoltare sa fie mai mari decat cele din economiile mai avansate, ca proportie din veniturile existente.

Pilonul II introduce o rata minima globala de impozitare a societatilor stabilita la 15%. Noua rata minima de impozitare se va aplica societatilor cu venituri mai mari de 750 de milioane Euro si se estimeaza ca va genera anual circa 150 miliarde dolari venituri fiscale suplimentare. Alte beneficii vor aparea, de asemenea, din stabilizarea sistemului fiscal international si din certitudinea fiscala sporita pentru contribuabili si administratiile fiscale.

Pilonul II cuprinde:

- doua reguli locale interconectate (impreuna fiind denumite GloBE (eng. “Global anti-Base Erosion Rules”)): (i) o regula de incluziune a veniturilor (eng. „Income Inclusion Rule” (IIR)), care va impune o taxa suplimentara asupra entitatii mama in cazul aplicarii unui impozit redus asupra venitului entitatii constitutive; si (ii) o regula de plata subimpozitata (eng. „Undertaxed Payment Rule” (UTPR)), care nu va permite deducerile sau va cere o ajustare echivalenta in masura in care impozitul pe venit redus al entitatii constitutive nu a fost supus impozitului in temeiul IIR; si

- o regula in baza tratatelor (STTR (eng. “Subject to tax rule”)), care va permite jurisdictiilor sursa sa impuna impozitare la sursa limitata pentru anumite plati intre parti afiliate care au fost supuse unui impozit sub o rata minima. STTR va fi impozit acoperit conform regulilor GloBE.

Asa cum mentionam mai sus, cota minima de impozitare utilizata in scopurile IIR si UTPR va fi de 15%.

Regulile GloBE se vor aplica companiilor multinationale care inregistreaza o cifra de afaceri peste 750 milioane de Euro (in baza regulilor CbCR). Totodata, aceste reguli nu au un caracter obligatoriu. Astfel, tarile pot opta pentru implementarea regulilor GloBE, insa in linie cu prevederile propuse in cadrul Pilonului II. De asemenea, jurisdictiile trebuie sa accepte implementarea acestor reguli de catre alt stat.

Vor schimba aceste reguli modalitatea de aplicare a principiului valorii de piata si trecerea la formula de repartizare?

Odata cu aparitia discutiilor cu privire la Pilonul I si II, comunitatea internationala a inceput sa speculeze daca aceste initiative nu urmaresc de fapt o trecere graduala de la clasicul principiu valorii de piata la alt principiu precum formula de repartizare a profiturilor, perceput ca o alternativa a acestuia.

Grace Perez-Navarro, vicepresedintele Centrului de Reglementare Fiscala OCDE, a mentionat intr-un interviu recent ca se indoieste de inlocuirea principiului valorii de piata cu formula de repartizare a profiturilor, avand in vedere contextul negocierilor care au fost purtate in directia Pilonilor I si II. Astfel, aceasta solutie a fost determinata ca fiind cea mai potrivita in aceste circumstante. Totusi, Perez-Navarro nu neaga ca aceste initiative ar putea fi percepute ca un test pentru a determina daca formula de repartizare poate fi aplicata intr-un cadru mai larg.

Care sunt implicatiile pentru Romania?

Impozitarea economiei digitale reprezinta ultimul punct din Planul de actiune BEPS propus de OCDE acum aproape 10 ani, fiind lasat la urma, ca cireasa de pe tort.

Chiar daca implementarea acestei Solutii bazata pe cei Doi Piloni a fost primita initial cu neincredere (mai ales in contextul lipsei de sustinere a acesteia de catre administratia anterioara din SUA), observam ca OCDE a mers cu pasi mici dar siguri in implementarea planului sau in aceasta directie.

Astfel, ne ramane sa urmarim cum aceste initiative vor fi implementate in practica in urmatorii ani, avand in vedere obiectivul ambitios pe care si l-a propus OCDE in acest sens, si anume, realocarea a mai mult de 125 miliarde dolari de profituri de la aproximativ 100 dintre cele mai mari si mai profitabile multinationale din lume catre tarile din intreaga lume, asigurand ca aceste companii platesc in mod echitabil si corect impozit acolo unde opereaza si genereaza profituri.

Totodata, Romania si-a anuntat sprijinul fata de initiativele OCDE in ceea ce priveste Planul de actiune BEPS. Mai mult, Romania face parte din cele 136 de jurisdictii care au aprobat zilele trecute Declaratia cu privire la solutia bazata pe Doi Piloni pentru a adresa provocarile fiscale generate de economia digitala.

Un material de Andreea Mitrita, Partner PwC Romania, Livia Teodoru, Director - Transfer Pricing PwC Romania si Ala Popa, Manager, Tax Services, PwC Romania